子育てをしながら共働きをしている家庭では、出ていくお金が多くて「なかなか貯まらない…」と感じる方も多いかと思います。

つばめ

つばめ独身時代から、毎月給料は入るのに思うように貯金が増えずモヤモヤしていました。

しかし、結婚をきっかけに貯金が出来る家計管理を本気で模索。

そこで目標にしたのが年間貯蓄率30%です。

年間貯蓄率30%という数字の意味と、無理なく達成するための家計管理や習慣づくりの方法をわかりやすく解説します。

夫婦合算の手取りが40万円/月で住宅ローン10万円/月の家庭を想定した理想の家計についても紹介しますので、当てはまる方はぜひ最後まで見ていってください。

共働き家庭の平均貯蓄率と30%の位置づけ

30~40代の二人以上世帯の年間の貯蓄率について「貯蓄しなかった」についで多いのが、「15〜20%」 との結果が出ています。

参考:金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和5年)」

つまり、年間貯蓄率30%は平均より高めの水準。

ライフステージや子どもの成長、住宅ローンなどによっては達成が難しいこともあります。

30%は高すぎる?目標を少し高めに設定をするメリット5つ

- 達成感が大きくなる

- 行動の幅が広がる

- 成長が加速する

- 失敗しても学びになる

- モチベーションの維持・向上

① 達成感が大きくなる

- 高めの目標を達成すると、満足感・自信が大きくなる

- 小さな目標を積み重ねるよりも、「できた!」の喜びが強くモチベーション維持につながる

② 行動の幅が広がる

- 高めの目標を意識すると、自然と 行動量や工夫の量が増える

例)毎月の貯金目標を少し上げると、光熱費や食費の見直し、ポイント活用、副業など複数の方法を検討するようになる

③ 成長が加速する

- 達成困難な目標に挑戦することで、スキルや習慣が磨かれる

- 家計管理なら、節約・投資・副業の知識が自然に増える

④ 失敗しても学びになる

- 高めの目標に挑戦して達成できなくても、行動や改善点が明確になる

- 「もう少し工夫すれば達成できる」という具体的な改善策が見えてくる

⑤ モチベーションの維持・向上

- 適度にチャレンジングな目標は、日々の行動に ワクワク感や達成感をプラス

- 達成できたら次の目標に進むサイクルができ、習慣化もしやすい

「年間貯蓄率30%」を目指すべき理由

- 将来の教育費に備えるため

- 老後資金を「子供に頼らず」確保するため

- 予期せぬ支出に備えるため(生活防衛資金)

順に解説していきます。

①将来の教育費に備えるため

子供2人分の教育費は、すべて公立でも約1,000万円、私立が混ざると2,000万円以上になるとも言われます。

早いうちから計画的に貯めないと、進学時に家計が圧迫されるリスクがとても大きいです。

②老後資金を「子供に頼らず」確保するため

夫婦2人の老後資金としては、最低でも2,000〜3,000万円が目安と言われています。

昨今のインフレを考慮すると、現在30~40代が老後を迎える頃にはもっと必要になっているかもしれません。

子供の独立後に焦って貯めるより、今のうちから「習慣化」しておくほうが断然ラクです。

③予期せぬ支出に備えるため(生活防衛資金)

家の修繕・家電の買い替え・病気・転職など…。

突発的な出費は、いつ誰にでも起こり得ます。

ある程度の貯蓄があれば、予期せぬ支出が発生した時も「慌てずに対応できる安心感」が得られます。

なぜ「毎月」ではなく「年間」の貯蓄率30%を目指すのか?

- 季節変動や臨時支出を吸収できる

- 貯蓄のトレンドを正しく評価できる

- 目標設定と計画が立てやすい

- 家計改善の効果が見えやすい

順に解説していきます。

①季節変動や臨時支出を吸収できる

毎月の支出は季節やイベントで大きく変動します。

例)12月のボーナスで貯蓄が増え、1月は正月の帰省で支出が増えるなど

家計の流れを年間で見ることで、 一時的な収支の増減に左右されず、実態を正確に把握できます。

②貯蓄のトレンドを正しく評価できる

毎月30%の貯蓄率を維持できれば理想ですが、共働き・子育て中となるとなかなか難しいですよね。

毎月だけで判断すると、「今月は赤字だから貯蓄率0%」と誤解しやすくなってしまいます。

年単位で評価することで、月ごとの収支の波を平均化でき、長期的な家計の健康度を把握しやすくなります。

③目標設定と計画が立てやすい

年間の貯蓄目標を立てると、月ごとの貯蓄額を調整できるメリットがあります。

例)ボーナス月は多めに貯めて、支出が増える年末年始月は少なめにするなど

貯蓄計画が柔軟になるため、無理なく家計管理を続けやすくなります。

実際に家計管理を始めた当初は、黒字月が続いたがゆえに赤字が大きな月が出てくるとモチベーションがかなり下がりました・・。

結果、家計簿も1年も続かず・・。

思ったより貯金出来てないな・・と思うことが数年続きました。

しかし、貯蓄を年間で見ることで赤字月に振り回されることがなくなります。

1年間収支を記録し支出を分析する楽しみが生まれ、家計簿を続けられるようになりました。

④家計改善の効果が見えやすい

月単位だと一時的な効果しか見えません。

生活必需品の購入が多い月は支出が増えたり、前の月との比較・評価がしにくくなります。

そのため、節約の達成感が感じにくくなりモチベーションの低下にもつながります。

1年間の貯蓄率を見ることで、節約・家計管理・投資効果がトータルで把握しやすくなります。

年間貯蓄率30%を目指すメリット

- お金に対する意識が劇的に変わる

- ライフプランの見通しが立ちやすくなる

- 経済的な余裕=精神的な余裕

順に解説していきます。

①お金に対する意識が劇的に変わる

「とりあえず貯めよう」ではなく、「収入のうち30%は将来のお金」と明確にルール化することで、自然とお金の使い方にメリハリがつきます。

②ライフプランの見通しが立ちやすくなる

教育費・住宅・老後といった大きな支出に対して、「いつ・どのくらい貯まるか」が見えるようになります。

結果的に、将来の不安がグッと減ります。

③経済的な余裕=精神的な余裕

貯蓄があることで、仕事や家族との時間の過ごし方にも心の余裕が生まれます。

「お金に追われる生活」から「お金をコントロールする生活」を送ることが出来るようになります。

年間貯蓄率30%を目指すデメリット

- 無理に貯めるとストレスがたまる

- 子供の体験や家族時間を削りがちになる

- 投資や資産運用を避けてしまうリスク

順に解説していきます。

①無理に貯めるとストレスがたまる

最初から貯蓄率30%を目指しすぎると、「節約疲れ」や「家族の不満」が出やすいです。

まずは20%など、自分の家計状況を見ながら無理のない範囲からスタートして徐々に引き上げるのが良いでしょう。

②子供の体験や家族時間を削りがちになる

貯金を優先しすぎて、「旅行」「習い事」「家族の思い出」まで削ってしまうのは本末転倒。

③投資や資産運用を避けてしまうリスク

「貯蓄=現金貯金」だけだと、インフレに弱く資産が目減りしてしまいます。

30%のうちの一部は、積立NISAやiDeCoなどの資産運用に回すことをオススメします。

特に30~40代は老後までまだ30年程度時間があります。

時間を味方につけることで、リスクを緩和しながら複利の力でお金を増やすことができます。

月3万円積立 × 30年、年平均リターン5%だと元本1,080万円が約2,300万円に増える計算になります。

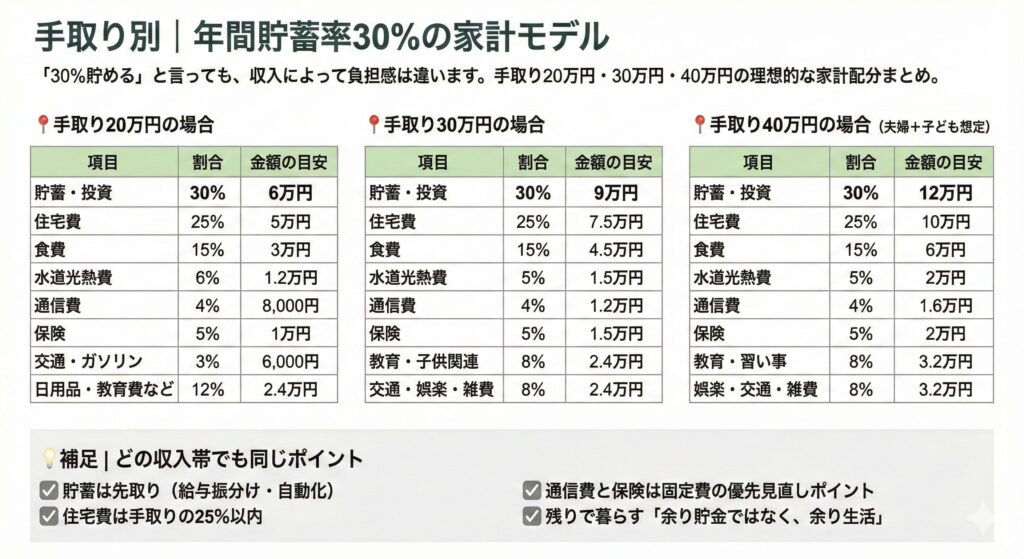

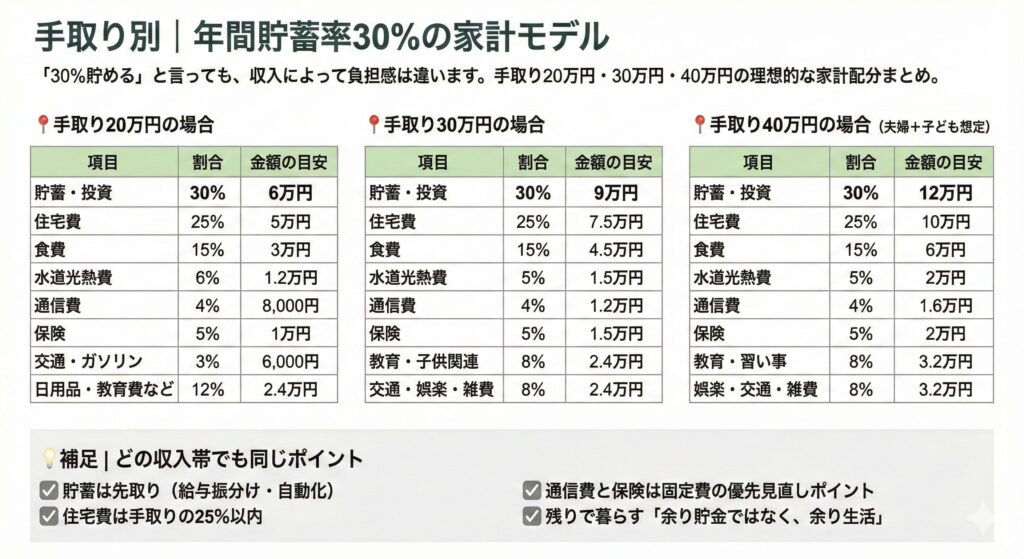

手取り別|年間貯蓄率30%家計の理想のバランス

毎月の手取りが20万円、30万円、40万円の場合の年間貯蓄率30%の家計のモデルケースを画像にまとめました。▼

各手取り別の「貯蓄・投資」の内訳

手取り20万円の「貯蓄・投資」内訳例

- 教育費:2万円

- 老後資金:2万円

- 特別費積立:1万円

- 生活防衛資金:1万円

手取り30万円の「貯蓄・投資」内訳例

- 教育費:3万円

- 老後資金:3万円

- 特別費積立:1.5万円

- 生活防衛資金:1.5万円

手取り40万円の「貯蓄・投資」内訳例

- 教育費:4万円

- 老後資金:4万円

- 特別費積立:2万円

- 生活防衛資金:2万円

あくまで内訳例になります。

生活防衛資金が十分貯まっている場合は、特別費積立や教育・老後資金の金額を増やせます。

手取りが40万円の場合、毎月12万円の貯蓄はなかなかしんどい・・・!

そんな時は、ボーナスを多めに貯蓄したり年間で貯蓄額を見るようにすると達成できそうな気がしませんか?

家計管理のコツ

収支を把握する

毎月いくら入って、何にいくら使ってますか?

毎年必ず出ていく支出はありますか?

支出の把握が出来ていなければ、どこを節約すれば良いのか判断できません。

まずは、ざっくりでも良いので

- 2~3か月家計簿を付けてみる

- 毎年決まっている年間支出を洗い出してみる

この2点を行いましょう。

- サブスク代が大きい気がする

- 保険料が結構掛かってる

- 頻繁にコンビニで買い物をしている

など、自分の支出の無駄使いに気づくことが出来ます。

先取り貯金

「余ったら貯める」ではなく「残った分で使う」スタイルが成功の鍵です。

毎月の収支の把握をした後に、毎月とボーナス月の先取り貯金額を設定し手を付けないようにしましょう。

固定費の見直しを最優先

食費や日用品の節約は今日の買い物からすぐ実践できますが、節約効果は低いです。

例)Aスーパーの卵260円ではなく、Bスーパーの200円の卵を買うなど

数千~数万単位で支出が削減する可能性が高い固定費の見直しを最優先で行いましょう。

住宅ローン・通信費・保険など、固定費を下げる=毎月自動で貯まる。

1万円の固定費削減は、年12万円の貯蓄アップと同じ効果がありますよ!

夫婦で「家計の見える化」

家計簿アプリ(例:マネーフォワードME、Zaimなど)で支出を共有すると、無理なく管理できます。

夫婦で資産状況・収支を把握することで、

- お金について話し合う機会を作れる

- 節約、投資に協力的になる

などのメリットがあります。

年間貯蓄率30%は“目的地”ではなく“習慣化のスタートライン”

年間貯蓄率30%は、一見ハードルが高そうですが、

「支出の把握」+「先取り貯金」+「夫婦の共有」があれば、現実的に達成可能です。

今から家計管理が習慣化することで、老後も不安なくお金と向き合うことが出来ます。

いきなり30%の目標設定をしなくても大丈夫!自分に合った少し高めの目標を設定してみましょう。

家族の笑顔と安心のため、少しずつでも“お金が貯まる仕組みとマインド”を整えていきましょう。

まとめ

年間貯蓄率30%はやや高めの目標設定で、ライフステージによっては達成が難しいラインになります。

しかし、家計を整えたり、共働きをすることで十分達成は可能です。

実際に、共働き月収40万円、住宅ローン10万円でも年間貯蓄率30%を達成できています!

この3ステップで、子育て中~老後までお金に困らない豊かな生活を一緒に目指しましょう。

まずは家計簿で収支を把握する

コメント